765

Установка брекет-систем – процедура дорогая и затратная относительно временных ресурсов.

Помимо стоимости самой системы, пациенту приходится оплачивать множество сопутствующих процедур и регулярно посещать специалиста-ортодонта для коррекции и диагностических осмотров.

Именно поэтому для клиентов стоматолога актуален вопрос о возможности возврата хотя бы части суммы, потраченной на коррекцию прикуса.

Основания

Брекеты являются стоматологическим устройством, которое устанавливается в специализированных клиниках, как правило, на коммерческой основе.

Таким образом, установка брекетов как взрослому гражданину, так и ребенку, подпадает под статью Кодекса, предусматривающую получение компенсации, если принимать во внимание то условие, что лицензия медицинской организации должна соответствовать законодательству РФ.

Компенсация за ортодонтические услуги в российском законодательстве предусмотрена пунктом 2 статьи 219 Налогового Законодательства. Оппонент имеет право получить возмещение по месту работы или в отделении компетентного органа.

Следует отметить, что письмо УФНС по г. Москве от 19.08.2010 № 20-14/4/[email protected] говорит о том, что лечение у врача-ортодонта, в т. ч. и с использованием брекет-систем, подпадает под ограничения п. 2 ст. 219 НК, т.е. юридически не относится к дорогостоящим мероприятиям.

Иными словами, возместить стоимость самой брекет-системы, а также необходимых для нее комплектующих элементов, не получится.

В счет компенсации идут только сопутствующие процедуры, производимые ортодонтом, а именно:

- Консультации специалиста, в т. ч. предварительная консультация до начала основного периода.

- Манипуляции с брекет-системой ― изготовление, установка и снятие.

- Подготовительные этапы ― удаление или пломбирование зубов, устранение кариозных полостей, санация полости рта и т.д.

Для возврата 13% суммы, затраченной на исправление дефектов прикуса брекетами, необходимо соблюдение следующих условий:

- Медицинское учреждение, либо частный специалист, к которому обратился пациент, должен иметь лицензию, действительную на территории РФ, на осуществление деятельности. Специалистам-частникам необходимо иметь статус ИП.

- Гражданин, подающий заявление на денежную компенсацию от государства, официально трудоустроен и получает доход, облагаемый 13% НДФЛ в тот год, в который проводилась коррекция прикуса.

- Гражданин является лицом, оплачивающим все манипуляции, предоставленные ему самому, ребенку, супругу или родителям.

Важно также иметь в виду, что получаемая компенсация для конкретного пациента, не может превышать сумму, которую он заплатил государству по НДФЛ.

Иными словами, невозможно получить компенсацию, превышающую сумму налогов с доходов гражданина в отчетном году.

Просчитаем вместе, сколько стоят керамические брекеты и их обслуживание.

Заходите сюда, чтобы выяснить цену установки сапфировых брекетов.

По этому адресу https://zubovv.ru/ortodontiya/breketyi/tsena-na-metallicheskie.html выясним, что входит в цену установки металлических брекетов.

Процент экономии

Сегодня, максимальная сумма компенсации за установленную брекет-систему – это 120 тыс. руб. От этой суммы послушный налогоплательщик получает возможность вернуть всего 13%.

Понятно, что возмещение 13% − несущественное подспорье при дорогостоящем ортодонтическом лечении, однако, и эти средства не будут лишними в процессе длительной коррекции.

Важно знать! Размер выплаты зависит от суммы налога на доходы (НДФЛ), выплаченного физлицом в течение 12 месяцев.

Чтобы точно определить размер выплаты, специалисты рекомендуют применять следующую формулу:

СВ = ЗС*13%, где СВ – социальный вычет, ЗС – затраченная сумма (затраты на медицинские услуги, приобретение конструкции).

Давайте выясним вместе, как правильно чистить зубы с брекетами, и нужны ли дополнительные девайсы.

Заходите сюда, если интересуют отзывы о том, больно ли ставить брекеты.

По этому адресу https://orto-info.ru/sistemyi-vyiravnivaniya-zubov/breketyi/skolko-stoyat-tsena.html просчитаем, сколько стоят брекеты для детей.

Сумма возврата

Сумма, которую особа может получить, составляет 13% от итоговой потраченной на коррекцию прикуса суммы.

Максимальная сумма, из которой высчитывается компенсация, составляет 120 тыс. руб. (в один отчетный период человек не может претендовать на вычет с большей суммы, т.е. в год реально получить только 15,6 тысяч рублей).

Это ограничение действует на все случаи получения компенсации, т. е. суммарно за лечение, учебу и любые другие цели, с которых гражданин планировал получить денежное возмещение.

О другом ограничении уже упоминалось ранее – вычет не могут получить официально нетрудоустроенные лица, а также граждане, которые в отчетный период вычета перечислили государству меньше средств по НДФЛ.

Все ли затраты входят в эту сумму

Нет, не все. Налоговый вычет предусмотрен для диагностических и лечебных процедур и расходных материалов, но в его сумму не включают стоимость ортодонтических конструкций. Поэтому стоимость лечения клиника обычно разбивает на отдельные составляющие.

Например:

- Терапевтическое лечение зубов.

- Установка импланта. В сумму к вычету включают: первичный прием врача и изготовление диагностического снимка, планирование лечения и проведение операции по его установке, повторные приемы, установку коронки.

- Исправление прикуса с помощью брекетов: диагностика, установка системы, приемы во время лечения и активация, замена дуги, снятие – входят в сумму к вычету, а стоимость самой системы и ее компонентов – нет.

- При лечении на элайнерах также вычет применяют к той сумме, которую составляет работа врача.

Кто имеет право

На получение компенсации имеют право совершеннолетние лица Российской Федерации, которые имеют официальное устройство на территории страны и регулярно отчисляют НДФЛ в размере 13% в казну государства.

Коррекция прикуса также должна осуществляться на территории России, в клиниках, работающих по лицензии, выданной согласно законам страны.

Кроме того, налоговый вычет полагается и несовершеннолетним детям, в том случае, когда получателем является один из родителей.

Какие должны быть соблюдены условия

Для получения компенсационных выплат важно обратить внимание на соблюдение следующих условий:

- Клиника, которую пациент выбрал для прохождения ортодонтической терапии, должна иметь соответствующую лицензию на проведение медицинской деятельности и быть зарегистрирована в РФ (выплаты при лечении в зарубежных учреждениях не проводятся).

- Гражданин, собравшийся оформить налоговый вычет, должен быть официально трудоустроен или иметь любой другой доход, который облагается по ставке НДФЛ 13% в тот период, когда проводилось ортодонтическое лечение.

- С момента, когда была уплачена вся сумма за брекеты, не должно пройти более 3 лет.

Процедура оформления

Как уже было упомянуто ранее, вычет можно получить либо по месту трудоустройства гражданина, либо в отделении соответствующего органа.

Предпочтительным является второй вариант, т.к. чтобы вернуть вычет по месту работы, предварительно все равно придется обратиться в ФСН за уведомлением.

Кроме того, весь процесс занимает длительное время, поэтому для гражданина гораздо проще собрать все документы по его окончании и составить единовременный отчет.

ФСН принимает декларацию за трехлетний период, тогда как работодатель делает перерасчет только в течение одного отчетного периода.

Перечень документов

Для оформления, человеку потребуется подготовить следующий список документов:

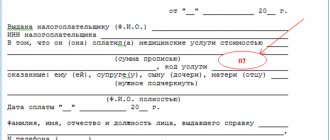

- Документ, который подтверждает оплату ортодонтических услуг. В ФСН должен быть представлен оригинал, который выдается учреждением, где проходил курс коррекции прикуса пациент.

- Нотариально утвержденная копия договора с медучреждением или ИП об оказании ортодонтических услуг.

- Нотариально утвержденная копия лицензии клиники на осуществление ортодонтических мероприятий.

- Платежная документация или ее заверенные копии (выписки, чеки, квитанции – желательно, чтобы в них были по пунктам расписаны все позиции манипуляций и материалов и их стоимость).

- Декларация о налогах на доходы физлица (гражданина, претендующего на вычет).

- Заявление, написанное в свободной форме, с просьбой о предоставлении социального возмещения затрат.

- Справка форма 2-НДФЛ о доходах гражданина, подающего заявление, с каждого места работы за текущий отчетный период.

Если вычет происходит за оплату устранения дефектов прикуса брекетами у несовершеннолетнего ребенка, то требуется предъявление свидетельства о рождении (оригинала и копии).

После сбора всей необходимой документации, можно переходить к следующему шагу процедуры.

Назначение ортодонтического воска для брекетов и правила его использования.

В этой публикации все самое важное о лигатурных и безлигатурных брекетах.

Здесь https://zubovv.ru/ortodontiya/breketyi/vestibulyarnyie/spisok-togo-chto-nelzya-est-s.html мы расскажем, что нельзя есть с брекетами на зубах.

Инстанции

Документы, перечисленные выше, после сбора полного пакета, нужно отправить в ФСН. Существует два варианта того, как это сделать – можно переслать документы почтой, а можно посетить отделение ФСН лично.

Каждый сам выбирает, какой вариант предпочтительнее, например, в некоторых населенных пунктах нет возможности личного посещения.

Однако, если такая возможность есть, в Налоговую лучше приходить лично. Так вы убедитесь и в сохранности ваших документов, сократите время их рассмотрения, и при возникновении вопросов сможете разрешить их наиболее оперативно.

Порядок оформления

Прежде всего, гражданину необходимо собрать все требуемые документы и заполнить те из них, которые того требуют.

Формы заявлений и образцы для заполнения можно скачать с официального сайта ФСН России или запросить непосредственно в отделении Налоговой службы.

С момента подачи гражданином пакета документов в ФСН, у соответствующего органа есть 4 месяца для того, чтобы рассмотреть поданное заявление и перечислить полагающуюся компенсацию.

Из указанного срока, 3 месяца отводится на проверку всех данных и расчет необходимой суммы, и еще месяц на перечисление.

Средства перечисляются пациенту ортодонтической клиники так, как он указал в подаваемом им заявлении – на счет банка или почтовым переводом.

Вычет для неработающих граждан

Важнейшим условием реализации вычета является плата подоходного налога. Он взимается не только с заработной платы, но и с иных источников доходов. Таковыми являются:

- Средства от сдачи в аренду недвижимости.

- Доходы от реализации движимого или недвижимого имущества.

- Оказание услуг гражданско-правового характера.

Если за возмещением за брекет-системы ребёнка обращается неработающий родитель, выплативший положенные по закону 13% НДФЛ, он может подать в ИФНС заявление на возврат.

Компенсация на детей

Законодательство предусматривает возможность получать компенсацию на ребенка, возраст которого менее 18 лет. В этом случае получателем денежных средств должен быть его родитель.

Об этом говорится в пп. 3 п. 1 ст. 219 НК РФ. Кроме того, об этой возможности сказано в письме Минфина от 26.01.2018 № 03-04-09/4204.

В возможности получения компенсации за коррекцию прикуса ребенка решающим фактором является только его возраст. Прочие факторы, такие как его учеба, проживание в полной или неполной семье, совокупный семейный доход или состояние здоровья, не имеют значения.

Совершеннолетние братья и сестры также не могут получать вычет за устранение дефектов прикуса брекетами младшего родственника, так как таким правом обладают только родители.

Итог

Установка брекетовой системы — недешевое удовольствие, поэтому оформление и получение налогового вычета на основании полученных медицинских услуг является отличной возможностью вернуть часть потраченных денежных средств. Если лечение проходит взрослый, он обращается в ФНС или к работодателю с соответствующим пакетом документов самостоятельно. В случае, когда речь идет о коррекции прикуса ребенку, за него все процедуры, связанные с компенсацией выплат, проходят родители (один или оба одновременно). Со стоимости расходных материалов 13% не вернут, в зачет идут только медицинские услуги.

На какую сумму можно рассчитывать

Как уже было сказано ранее, исправление прикуса брекетами не относится к дорогостоящим мероприятиям. Компенсацию гражданин получает исключительно за медицинские услуги, т.е. за манипуляции, которые производит врач и персонал в ходе коррекции прикуса.

Государство не вносит в ход вычета оплату самого оборудования, сменных и комплектующих частей, средств по уходу и т. д. Таким образом, в выписке о лечении должно быть прописано, какой фактический расход понес пациент на ту или иную услугу.

Отдельно должны быть выделены строки со стоимостью расходников и конструкции, т.к. ФНС будет вычитать их из общей суммы возмещения.

Предельная сумма компенсации составляет 15 600 рублей в год. Однако, учитывая, что коррекция брекетами нередко длится гораздо дольше, налогоплательщику ничего не мешает собрать документы за весь период лечения и получить более крупную сумму.

Следует также учитывать, что речь о максимальной сумме идет только в тех случаях, когда гражданин рассчитывает только на вычет по коррекцию прикуса (и сумма равна 120 тыс. рублей или превышает это значение).

Если одновременно гражданин претендует также на вычеты по учебе или пенсионным отчислениям, то суммарный вычет все равно не сможет превысить сумму 15 600 рублей.

В видео представлена дополнительная информация по теме статьи.

Как оформить налоговый вычет за медицинские услуги?

— Собрать необходимые документы;

— Составить декларацию и заявление с указанием основания на получение возврата уплаченного налога и подать документы в налоговую инспекцию.

Перечень документов для получения вычета:

1. Копия договора на оказание медицинских услуг, оформленный на физическое лицо – предоставляет клиника;

2. справка об оплате медицинских услуг с указанием кода – предоставляет клиника;

3. копия лицензии — предоставляет клиника;

4. копии чеков об оплате медицинских услуг;

4. декларация по форме 3-НДФЛ;

5. справка 2-НДФЛ с работы;

6. копия паспорта;

7. копии документов о родстве, если вы оплатили лечение своим близким родственникам (родители, дети, супруги);

Если Вы потеряли чеки (один или несколько) за медицинские услуги или они, предположим, выцвели, то право получить вычет у Вас сохраняется. Документом, подтверждающим факт оплаты лечения, будет справка об оказании медицинских услуг, либо мы подготовим для Вас копии чеков.

После подготовки всех документов необходимо подать их в налоговую инспекцию.

Декларация с документами подаются на рассмотрение в территориальное отделение налоговой инспекции, в ИФНС по месту регистрации. Можно лично, по доверенности или же через Личный кабинет налогоплательщика на сайте ИФНС.

3-НДФЛ с документами подаются в любое время в течение года, следующего за отчетным годом, проверяются в течение 3 месяцев. Вычет можно получить по затратам на лечение за прошедшие 3 года.

Сколько раз Вы можете воспользоваться социальным налоговым вычетом на лечение?

Вычет можно получать неограниченное количество раз в течение всей жизни, но не чаще чем 1 раз в год.

Отзывы

Вы специалист в области юриспруденции и можете уточнить нюансы получения денежной компенсации от государства за устранение дефектов прикуса брекетами?

Или же если вам на личном опыте приходилось проходить через эту процедуру? Оставьте отзыв в комментариях к этой статье, чтобы ее читатели смогли составить более полное представление и знать нюансы получения компенсации.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Теги брекеты цена

Понравилась статья? Следите за обновлениями

Важные нюансы реализации вычета

Чтобы сэкономить время и силы на ежегодный сбор документов лучше подавать все бумаги сразу за каждый год, в котором были пройдены стоматологические процедуры.

Если в отведённый законом срок в 3 года пациент завершит лечение и подготовит необходимую документацию, он получит компенсацию. Если брекет-системы установили в 2021 году, в запасе есть время до 2021 года.

В случае прохождения процедур в клинике, где расходы на компоненты брекетов оплачивались отдельно, возмещение за эти траты получить не удастся. Из общей суммы возмещения их отнимут.